衣食住行中“衣”排在首位。作为首要的民生行业,“衣”包括了服装及家纺行业。今年以来,在消费场景全面复苏、居民消费意愿提升、国家促消费政策出台等多重因素的影响下,家纺市场回暖迹象渐明。

据国家统计局,2023年9月,国内社会消费品零售总额为3.98万亿元,同比增长5.5%,增速较上月提升0.9个百分点;1-9月,国内社会消费品零售总额累计同比增长6.8%。

从细分项看,2023年9月,服装鞋帽、针纺织品类零售额为1139亿元,同比增长9.9%,增速较上月提升5.4个百分点;1-9月,服装鞋帽、针纺织品类累计零售额为9935亿元,同比增长10.6%,这主要受益于终端消费环境回暖。

目前,A股家纺行业(申万(2021)三级,下同)合计有7家上市公司,本报告将聚焦上述企业的三季报数据,从营收、净利润、应收账款、存货、流动比率、速动比率等方面观察家纺行业的复苏之路。

业绩明显复苏,仅1家企业营收下滑

截至10月31日,A股家纺行业的7家上市公司分别是罗莱生活(002293.SZ)、富安娜(002327.SZ)、梦洁股份(002397.SZ)、真爱美家(003041.SZ)、水星家纺(603365.SH)、众望布艺(605003.SH)、太湖雪(838262.BJ)。其中,除太湖雪在北交所上市外,其余企业皆为主板上市企业。

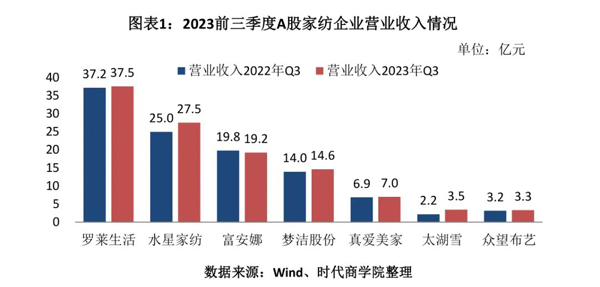

2023年前三季度,上述7家家纺企业的营业收入合计为112.79亿元,较去年同期增长4.27%。

其中,罗莱生活、水星家纺、富安娜、梦洁股份的营业收入超10亿元规模,分别为37.55亿元、27.54亿元、19.25亿元、14.62亿元,其余3家企业营收规模皆在10亿元以下。

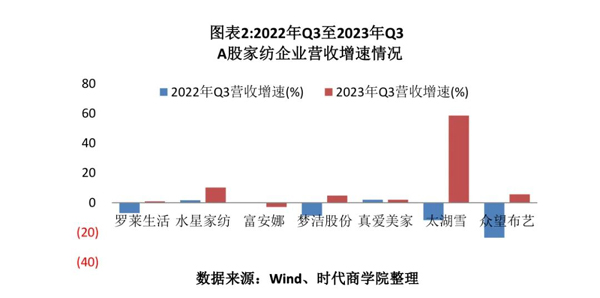

营收增速方面,2023年前三季度,7家家纺企业的营业收入同比增速的均值为11.34%,较去年同期的-6.82%提高了约18个百分点。

其中,太湖雪2023年上半年的营业收入同比增速快,从2022年前三季度的-11.74%增长至58.66%。

其次,众望布艺、梦洁股份、罗莱生活的营业收入同比增速亦由负转正,分别从2022年前三季度的-23.52%、-8.76%、-7.01%增长至2023年前三季度的5.64%、4.77%、0.99%。

2022年前三季度、2023年前三季度,富安娜的营业收入同比增长率分别为-0.36%、-2.9%,是A股家纺行业一家营业收入同比下滑的企业。

以今年营收增速的太湖雪为例,2023年前三季度,该公司线下渠道主营业务收入的同比增速为45.62%,线上渠道主营业务收入的同比增速为75.94%。这主要与该公司积极完善销售模式,扩大品牌宣传及销售转化有关。

据太湖雪的2023年三季报,报告期内,该公司积极落实募集投资项目中的营销渠道建设及品牌升级项目,完善线上与线下、境内与境外双轮并举立体式销售模式。其中,国内线下渠道在新增直营门店及持续提升现有门店运营质量的基础上,通过视频号、短视频等形式,扩展公域流量,培养私域流量,加速线上线下融合发展。同时,该公司亦积极拓展头部流量平台成为其蚕丝被供应链服务商。

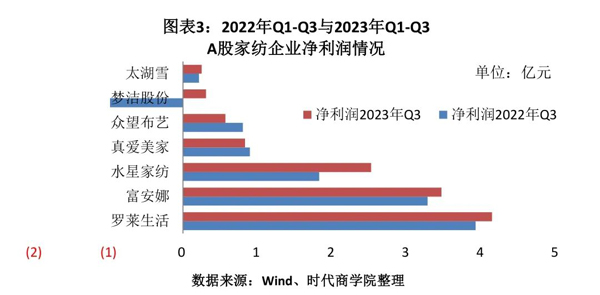

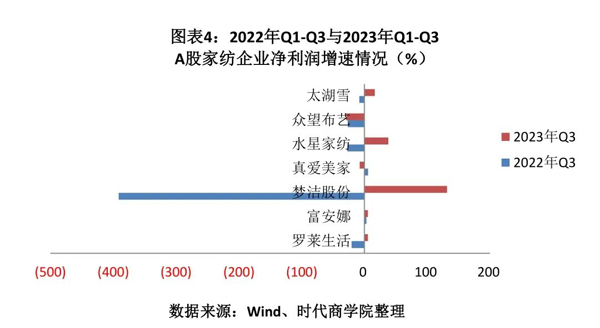

盈利方面,2023年前三季度,7家家纺企业的净利润合计为12.08亿元,相比2022年前三季度的9.96亿元增长21.29%。整体来看,今年前三季度,7家家纺企业的净利润同比增速的均值为23%,较去年同期的-66.29%提高89.29个百分点。

具体至企业,7家家纺企业在前三季度均实现盈利,其中罗莱生活、富安娜、水星家纺的净利润排名前三,分别为4.14亿元、3.46亿元、2.52亿元。

梦洁股份作为2022年前三季度A股一家亏损的家纺企业,在2023年前三季度实现净利润扭亏为盈。

据2023年三季报,今年以来,梦洁股份调整渠道策略,推动多品牌子公司化运行,改革绩效考核制度,采取“全面项目管理制度”,加强对项目过程管理与监测,使得该公司各项经营数据得以改善,毛利率明显提升。

值得注意的是,2022年前三季度,太湖雪、罗莱生活、水星家纺、梦洁股份的净利润同比增速均为负数,分别为-8.19%、-20.49%、-27.01%、-391.1%。今年前三季度,上述4家企业的净利润同比增速转为正数,分别为16.69%、5.6%、38.09%、131.54%。

真爱美家2023年前三季度的净利润同比下滑7.43%,较2022年前三季度的净利润同比增速5.98%下降了13个百分点左右,是当期A股家纺行业一家净利润增速由正转负的企业。

营运效率稳步提高,七成企业存货周转提速

存货、应收账款等是衡量企业营运能力的重要指标,2023年前三季度,7家企业的上述指标亦趋向好转。

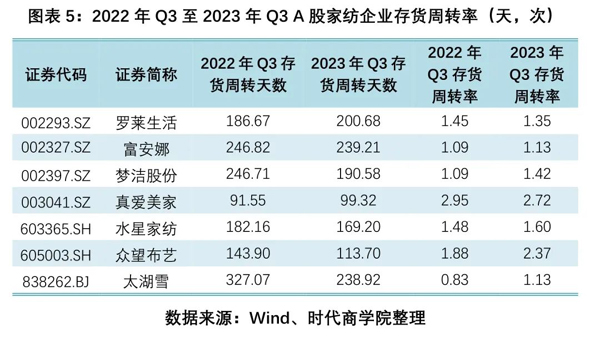

Wind数据显示,2023年前三季度,7家家纺企业中有5家的存货周转天数同比减少,数量占比达71.43%,7家家纺企业的存货周转天数均值为178天,较2022年前三季度的存货周转天数均值(203天)缩减了12.32%。

具体来看,太湖雪的存货周转天数从2022年前三季度的327天缩减至2023年前三季度的239天,存货周转天数减少88天。此外,富安娜、梦洁股份、水星家纺、众望布艺等企业的存货周转天数亦有不同程度的减少。

需要指出的是,罗莱生活、真爱美家的存货周转天数与A股其他家纺企业背道而驰,出现同比增加的情况。2023年前三季度,罗莱生活的存货周转天数从2022年前三季度的187天增长至201天,真爱美家的存货周转天数从2022年前三季度的92天增长至99天。

从存货周转率看,7家家纺企业的存货周转率均值则由2022年前三季度的1.54次微幅增长至2023年前三季度的1.67次。其中,众望布艺的存货周转率上升明显,从2022年前三季度的1.88次涨至2023年前三季度的2.37次。

罗莱生活、真爱美家的存货周转率与行业走势相悖,从2022年前三季度的1.45次/年、2.95次/年分别下降至2023年前三季度的1.35次、2.72次。

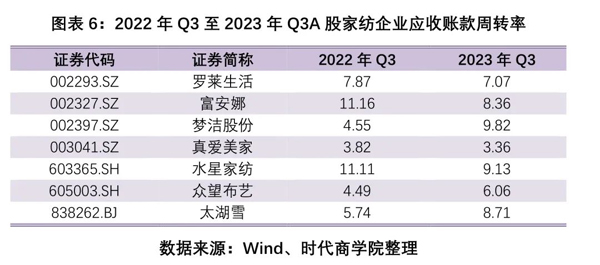

除存货周转率外,7家家纺企业的应收账款周转情况亦有好转趋势。2022年前三季度、2023年前三季度,7家家纺企业的应收账款周转率均值分别为6.95次、7.5次。

2023年前三季度,梦洁股份的应收账款周转率,为9.82次,较去年同期的4.55次翻了一倍有余。此外,太湖雪的应收账款周转率亦有较大提升,从2022年前三季度的5.74次提升至2023年前三季度的8.71次。

值得关注的是,2023年前三季度,富安娜的应收账款周转率下降幅度较大,从2022年前三季度的11.16次降至2023年前三季度的8.36次。罗莱生活、水星家纺、真爱美家的应收账款周转率也分别出现不同程度的下滑。

整体偿债能力增强,过半企业流动比率与速动比率齐升

2023年前三季度,A股家纺行业整体业绩向好、存货及应收账款周转加快,但该行业整体偿债能力微幅下降。据Wind数据,2023年前三季度,7家家纺企业的流动比率均值为2.73,同比下降了0.8个百分点;速动比率均值为1.77,同比下降了0.6个百分点。

其中,众望布艺、真爱美家的流动比率及速动比率下降幅度较大。流动比率方面,上述2家企业分别从2022年前三季度的9.12、3.07下降至2023年前三季度的2.68、1.66;速动比率方面,上述2家企业分别从2022年前三季度的7.72、2.21下降至2023年前三季度的2.37、1.18。

值得一提的是,若按企业数量看,7家家纺企业中,有4家企业的流动比率、速动比率同比上升。

其中,太湖雪的流动比率同比上升幅度,从2022年前三季度的2.31增至2023年前三季度的3.24;水星家纺、富安娜、罗莱生活的流动比率分别从2022年前三季度的3.94、3.1、2.05上升至2023年前三季度的4.58、3.64、2.5。

速动比率方面,2022年前三季度,水星家纺、富安娜、罗莱生活、太湖雪的速动比率分别为2.29、1.95、1.19、0.77,到2023年前三季度,上述企业的速动比率皆有不同程度上升,分别为2.89、2.53、1.6、1.42。

货币资金与短期债务比率是衡量短期债务的偿还能力指标。Wind显示,2023年前三季度,7家家纺企业的货币资金/短期债务比率均值为6.9,同比上升2.4个百分点。

其中,水星家纺的货币资金/短期债务比率从2022年前三季度的5.69提升至2023年前三季度的12.63,增幅较大。与之形成鲜明对比的是,2022年前三季度,真爱美家的货币资金/短期债务比率为4.31,2023年前三季度,该公司的货币资金/短期债务比率缩减至1.37,是A股家纺行业中一家该指标变差的企业。

展望:出口面临挑战,降本增效助力业绩回暖

整体来看,今年以来,国内家纺企业业绩稳步回暖主要受国内需求恢复驱动。据国家统计局披露的数据,今年前9个月,国内服装鞋帽、针纺织品类累计零售额为9935亿元,同比增长10.6%。

这主要系,国内经济恢复常态化运行,国家为稳定经济增长出台的多项促消费政策效应逐渐显现,市场需求逐步恢复,生产供给持续扩大,民生保障有效有力等一系列因素影响。

不过,国内市场需求总量恢复的同时,需求结构的变化亦对相关企业提出了新要求,家纺企业需做出相应对策。

当前,在消费年轻化、消费升级的背景下,家纺企业正面临着新机遇及新挑战。若家纺企业能在国潮品牌集群化进程中,加大研发投入,融合文化与科技力量,横跨时间、纵跨行业,推出创新产品,赢得年轻消费者认可,有望促进业务更快发展。

同时,数字化时代下,完善营销渠道及升级品牌形象亦是家纺企业为提升业绩而不容忽略的重要举措。随着电商模式凭借运营成本更低、运行效率更高、场景更便利等优势,为商业零售生态与销售场景之间带来巨大变化,家纺企业亦纷纷加入线上销售平台。当前,消费者的互联网社交走向视频时代,除传统电商营销外,社交电商、短视频、直播、社群营销、品牌小程序等亦是家纺企业引流获客的创新营销渠道。

以太湖雪为例,2023年前三季度,该公司线上渠道通过产品扩品及加大品牌投放,在天猫渠道的销售收入同比增长136.35%,在京东渠道的销售收入同比增长38.73%,在抖音渠道的销售收入同比增长305.03%。今年前三季度,太湖雪以58.66%的营业收入同比增速位列A股家纺业营收增速榜首,其中线上渠道的销售收入同比增长75.94%

中国作为家纺出口大国,今年前三季度,国内家纺企业的外销业务情况不及内销,家纺产品出口短期内仍承压。据中国家纺协会发布的数据,今年上半年,家纺出口市场中体量较大的子产品床上用品、布艺产品出口额同比分别下降7.4%、9.6%。

美国、东盟、欧盟、日本是我国家用纺织品出口的前四大市场,今年上半年,中国企业对上述四大市场的出口额同比均表现为下降。其中,美欧日市场消费疲软且贸易环境趋于复杂,今年1—6月,我国对美欧日市场合计出口家用纺织品83.45亿美元,同比下降12.81%。2023年以来,国际形势复杂多变,全球货物贸易增长低于预期水平;消费动力不足,出口市场活力有待进一步开发。

综上,短期内,海外市场消费需求或难以回温,但仍存在一些利好因素,如国际航班逐渐恢复,RCEP等贸易协定逐步生效、海外客户存在补库存需求等,有望为家纺外贸企业恢复业务规模、获取新订单提供支持与保障。

不过,国内家纺市场或仍延续回暖态势。一方面,目前家纺企业的业绩基数较低,另一方面,家纺业上市公司持续注重盈利能力提升,严控经营成本,提升单店经营效率,降低期间费用率,都将有助于企业自身盈利能力的提升。此外,家纺企业加大研发投入,推出创新产品;重视电商营销渠道,扩大营销网络,均有助于企业拓展新的收入增长点和进一步降本增效,从而实现经营业绩增长。

相关文章

相关文章